Schon wieder kein Gewinn.

Dein Geld ist weg. Dabei habe alle den Trend bejubelt. Stattdessen sind die Kurse, nachdem du investiert hast, gefallen. Frustriert lässt du den Kopf hängen.

Die inloopo Börsenampel bewahrt dich vor solch einer Situation. Sie zeigt dir, wann du investiert sein solltest und wann du Cash hältst. Noch bevor die News darüber berichten.

Kein Bangen mehr, dass die Kurse bald wieder steigen. Kein Ärger mehr, weil du viel Geld verloren hast.

Sondern.

Sicher investiert sein. Aussteigen vor einem Crash. Kontinuierlich Geld vermehren.

findest du auf meiner Webseite.](https://images.ctfassets.net/wejpe8yzflc3/4BtW4JY8RcDzeRcX5pngWg/7f9340d0fa9250481990d5315790d224/inloopo-boersenampel-thumbnail.jpg)

Die inloopo Börsenampel

Die inloopo Börsenampel basiert auf einer Fundamental Analyse und verschiedenen Indikatoren. Ein Hybridsystem, mit dem du den Markt schlägst. Sie signalisiert das über die klassischen Farben einer Ampel - Grün, Orange und Rot.

Sie Börsenampel vereint die klassische Chart- und Momentum-Analyse mit der Fundamentalanalyse der Märkte. Das hat den Vorteil, dass es Anzeichen für eine Trendwende gibt, noch bevor diese im Preis berücksichtigt sind.

Darin ist die inloopo Börsenampel anderen Börsenampeln und Barometern, die sich nur auf preisbasierten Indikatoren stützen, überlegen.

Warnzeichen müssen richtig gedeutet und eingeordnet werden. Das erfordert Wissen, Erfahrung und Leidenschaft. Diese Herausforderung übernehme ich. Die Ampelfarben signalisieren eindeutig, wann du dein Geld lieber bei dir hältst.

Zur Fundamentalanalyse gehören:

Cot Daten

VIX Terminstrukturkurve

POIV Indikator (Preis, Open Interest und Handelsvolumen)

Sentiment (aktuell in der Testphase)

Saisonaler Trend (aktuell in der Testphase)

Zur klassischen Chartanalyse gehören:

52 Moving Average (Wochenchart)

Trendanalyse

Momentum Indikator

Divergenzen (Momentum, POIV, ProGo)

Vorteile

Schneller als die News

Die inloopo Börsenampel kann dir durch ihren Aufbau Einstiege und Ausstiege signalisieren, noch bevor der Markt in eine bestimmte Richtung läuft.

Du weißt, was an den Märkten passiert. Noch bevor es in den Nachrichten steht. Denn du benutzt eine Börsenampel und nicht die News als Informationsquelle. Beispielsweise berichten die Finanznachrichten erst über eine Börsenrally, wenn diese schon weit fortgeschritten ist, und auch erst über den Crash, wenn dieser schon längst da ist. Daher können Nachrichten nicht als Börsenampel oder Richtungsgeber genutzt werden.

Wenig zu tun.

Es nur wenige Transaktionen pro Jahr. Insgesamt wurden 38 Trades in 24 Jahren (1998 – 2022) ausgeführt.

Planbar

Du kannst alle Aktionen am Wochenende planen.

Für jeden

Egal, ob du berufstätig bist, bereits deine Rente genießt, gerade erst anfängst zu investieren, du kannst die inloopo Börsenampel erfolgreich benutzen. Du kannst mit viel oder wenig Kapital beginnen.

Wenig Verlustphasen

Es gibt einen sehr geringen maximalen Drawdown. Daher ist die Umsetzung auch besonders für Anleger geeignet, mit einem Anlagehorizont kleiner als 5 Jahre, wie beispielsweise Rentner.

Mit dem Trend

Sollte sich ein Trend entwickeln, gibt es ein Kaufsignal.

Warnung vor einem Crash

Alle anderen nehmen den Crash mit. Du nicht. Denn die inloopo Börsenampel warnt dich rechtzeitig vor dem nächsten Börsencrash.

Nachteile

In Seitwärtsmärkten ist es sehr schwer den Index zu schlagen (vgl. die Performance August 2014 bis Dezember 2016)

Die Outperformance zum Index kommt insbesondere darüber, dass in den großen und langen Börsencrashs 100 % Cash gehalten wird.

Fundamentale Analyse

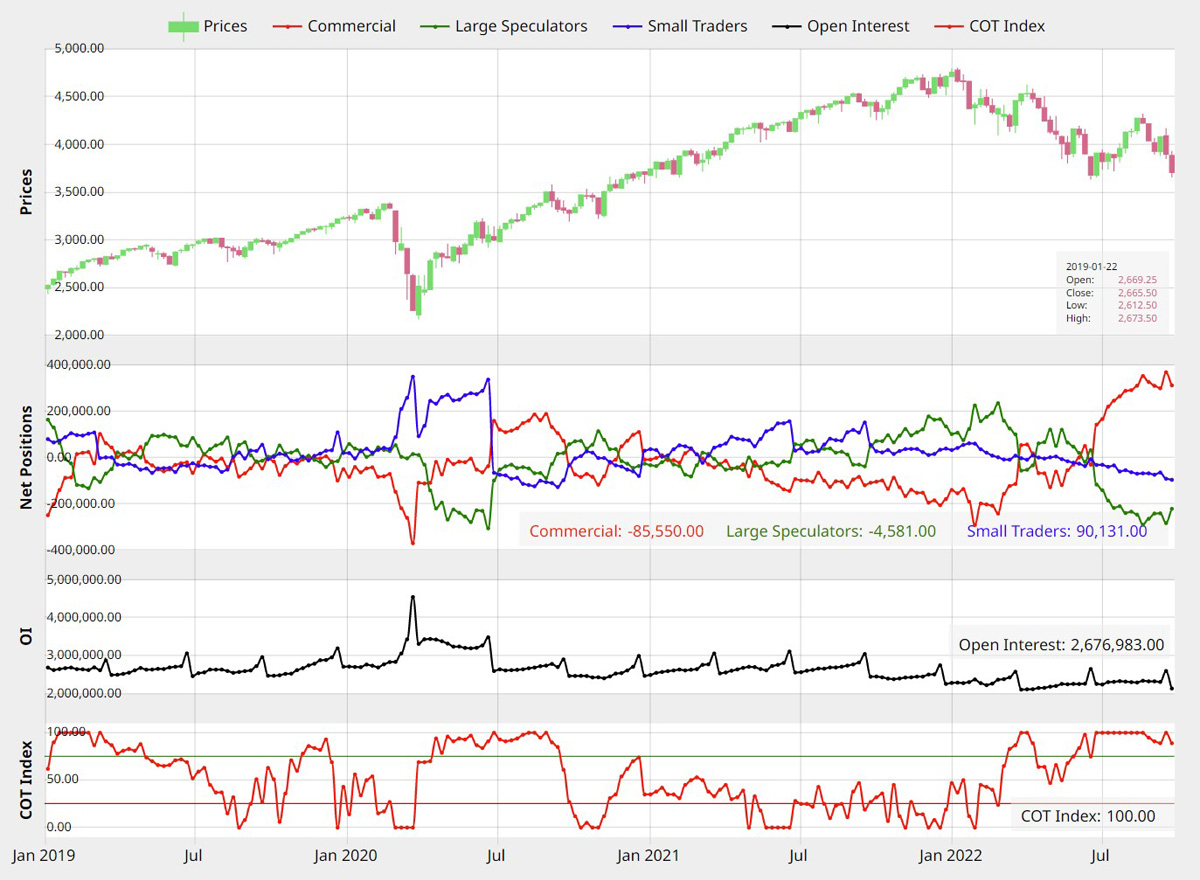

Die COT Daten

Die COT Daten aus dem Commitment of Traders Report (COT Report) werden jede Woche Freitag nach Börsenschluss von der Commodity Futures Trading Commission (CFTC) im Tabellenformat veröffentlicht. Es gibt Tools, die alle COT Daten – seit Beginn der ersten Veröffentlichung – als Graph darstellen. So können sie am einfachsten verglichen und ausgewertet werden.

Wenn du mehr über die COT Daten erfahren willst, findest du bei InsiderWeek einen kostenlosen Kurs mit 33 Videos, in denen auch ausführlich der COT Report erklärt wird.

Info

Wer ist kommerzieller Marktteilnehmer und großer Spekulant im Börsenindex S&P 500?

Die Commercials oder auch kommerziellen Marktteilnehmer sind für den S&P 500 Index die großen Pensionsfonds und Versicherungsunternehmen in den USA.

Die Large Speculators oder auch große Spekulanten sind für den S&P 500 Index die Banken oder auch großen Händler, die über der Meldegrenze liegen. Wer im S&P 500 mehr als 1000 Futures Kontrakte handelt, ist meldepflichtig und wird in eine der beiden Kategorien einsortiert.

Alle Marktteilnehmer, die weniger als 1000 Futures Kontrakte handeln, sind nicht meldepflichtige kleine Spekulanten wie du und ich. 😊

Da die COT Daten nur auf Wochenbasis veröffentlicht werden, findet die Analyse für die Börsenampel auf dem Wochenchart statt und nicht auf dem Minuten- oder Tageschart. Für die Inloopo Börsenampel werte ich die Nettopositionen der Commercials aus und verwende den COT Index auf verschiedenen Zeitebenen.

Bei meiner Analyse achte ich auf COT Kauf- oder Verkaufssignale. Die COT Signale dienen als fundamentale Analyse und sind ein erster Indikator für eine Bodenbildung nach einem Crash. Die Grundlage der Signale sind extreme Positionierungen der Kommerziellen Marktteilnehmer in Verbindung mit einer Preisreaktion. Denn nur wenn der Kurs auch wirklich auf die extreme Positionierung großer Marktteilnehmer reagiert, kommt ein Trendwechsel oder eine Trendfortsetzung zustande. Somit folgen wir der Positionierung der großen Marktteilnehmer und investieren mit Ihnen.

Der Vorteil des COT Index ist, dass er nicht vom Preis abgeleitet ist, sondern von der Positionierung der großen Marktteilnehmer, die mit ihrer Größe die Preise beeinflussen können.

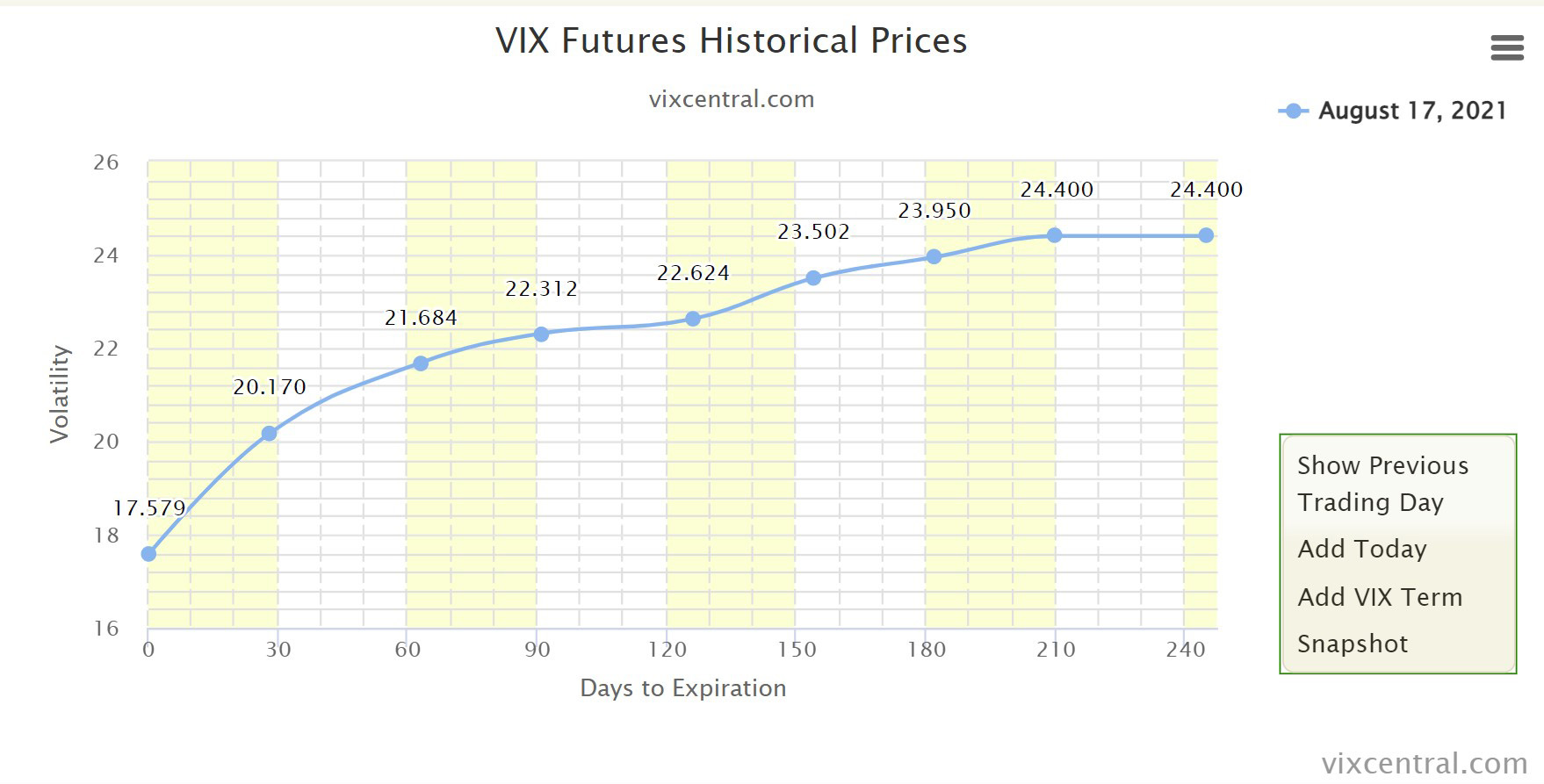

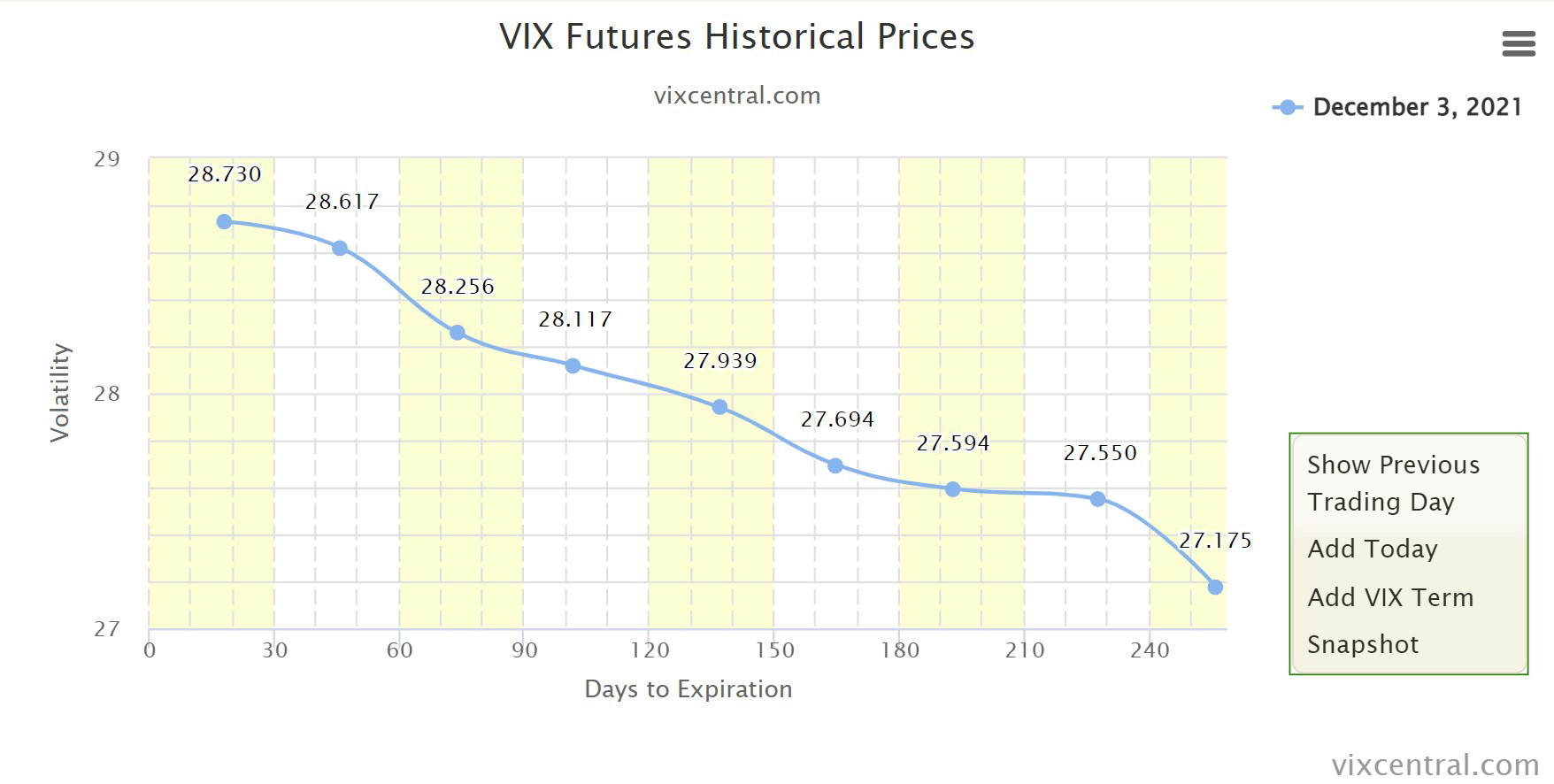

VIX Terminstrukturkurve als Indikator

Seit dem 26. März 2007 veröffentlicht die Seite VIX Central die Terminstrukturkurve der VIX Futures. Diese Daten können ebenfalls als Crash Indikator oder Frühwarnsystem herangezogen werden.

Bei der Auswertung des Spreads reicht es mir, wenn der Wert des ersten Kontrakts größer oder gleich dem Wert des zweiten Kontrakts ist. Dies ist schon eine unnormale Situation und signalisiert erhöhten Absicherungsbedarf der großen Marktteilnehmer.

Wenn so eine Situation auftritt, heißt es Achtung! Ich sichere dann die offene Position enger mit einem Stopp ab.

POIV Indikator

Der POIV Indikator (Price Open Interest Volume) wurde von Larry Williams entwickelt. Er Basiert auf dem OBV Indikator (On Balance Volume) nur berücksichtigt er neben dem Handelsvolumen noch das Open Interest und verrechnet es mit dem Preis.

Durch diese Berücksichtigung der Fundamentalen Daten, Open Interest und Handelsvolumen kann der Indikator Richtungswechsel des Marktes anzeigen noch bevor der Preis reagiert hat. Dieses zeigt sich dann in Divergenzen.

Larry Williams veröffentlichte im Dezember 2007 einen umfangreichen Artikel im Futures Magazine in dem er die Besonderheiten und die Verwendung des POIV Indikators erklärt.

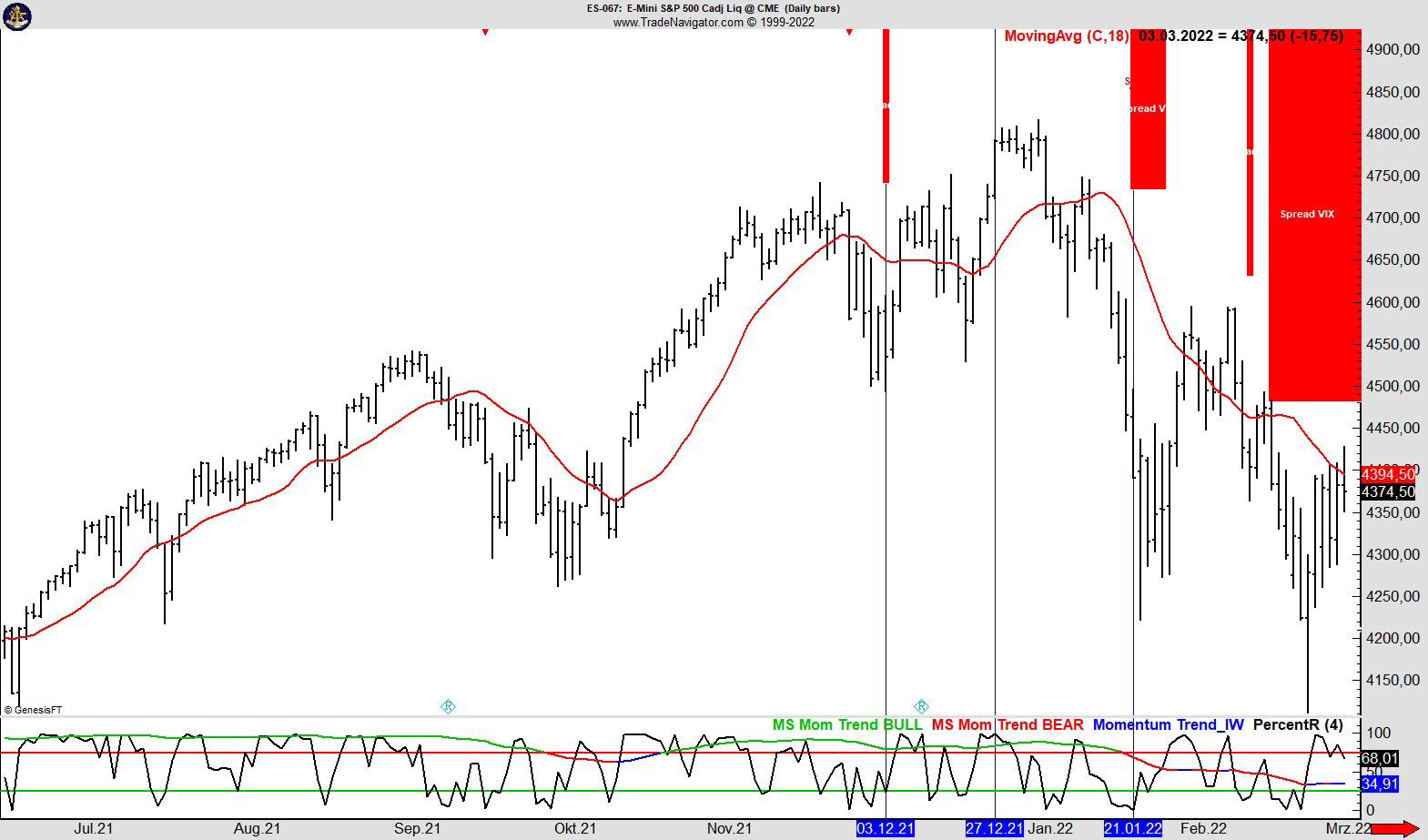

Klassische Chartanalyse

52 Moving Average

Ich schaue mir an, ob sich der Kurs oberhalb oder unterhalb des 52 Moving Average befindet. Der 52 Moving Average ist ein Trendfolgeindikator, mit dem man die Stärke eines Trends messen kann. Ich verwende den 52 Moving Average, weil jedes Jahr 52 Wochen hat.

Du kannst im obigen Chart erkennen, dass auch dieser Börsenampel Indikator einigermaßen die letzten Börsencrashs angezeigt hat. Aber vor allem nutze ich diesen Indikator, um die Trendstärke in Rally Phasen sichtbar zu machen.

Trendanalyse

Die Analyse des Trends erfolgt auf Wochen- und Tagesbasis und dient ebenfalls der Markteinordnung. Denn mit dem Trend kannst du die Gesundheit bzw. Stärke oder Schwäche des Marktes einordnen. Ich analysiere den Trend nach Markttechnik, wie er in dem Buch „Das große Buch der Markttechnik“ von Michael Voigt beschrieben ist.

Momentum Indikator

Es gibt ganze Trading Strategien, die sich nur auf das Momentum konzentrieren. In der inloopo Börsenampel nutze ich den Momentum Indikator, um ebenfalls einzuschätzen, in welcher Verfassung sich der Markt befindet und ob es ein positives Momentum gibt.

Denn nur wenn ein positives Momentum vorhanden ist, kannst du mit der S&P 500 Strategie dein Geld vermehren. Ich benutze einen Momentum Indikator, der auf dem PercentR (%R) Indikator von Larry Williams basiert.

Divergenz

Ich analysiere die Divergenz, um den richtigen Zeitpunkt für den Einstieg in den Markt zu finden. Quasi als eine weitere Bestätigung in Zusammenspiel mit dem COT Kaufsignal nach einem Crash oder längeren fallenden Marktphasen, einem sogenannten Bärenmarkt.

Als Basis für meine Divergenz-Analyse benutze ich drei Indikatoren, den ProGo Indikator und POIV Indikator von Larry Williams und eine Divergenz auf Basis des Momentums, und vergleiche sie mit dem aktuellen Kurs.

Alle drei Indikatoren sind gleich gewichtet und es muss im Falle eines Signals nur eine Divergenz vorhanden sein.

Die Divergenz-Analyse verwende ich nur, wenn die Börsenampel auf Rot ist, um eine weitere Bestätigung für das richtige Timing und den Wiedereinstieg in den Markt zu finden. Sobald eine Position eröffnet wurde, schaue ich nicht mehr auf die Divergenz, sondern analysiere die Spreads auf die VIX Futures, um den Ausstieg zu timen.

Gibt es Fehlsignale?

Ja, jedes System hat Fehlsignale, denn an den Finanzmärkten gibt es niemals einen 100%ige Wahrscheinlichkeit.

Dabei gibt es klare Ein- und Ausstiegsregeln je nach Börsenampelsituation. Diese Regeln dienen dazu das Risiko von Fehlsignalen zu begrenzen.

Für eine Optimierung der Performance in Seitwärtsmärkten wie im Jahr 2014 plane ich die Analyse des Sentiments (Stimmung der Masse) und Saisonale Trends mit zu integrieren. Ebenfalls plane ich damit die Regeln für die Gewinnsicherung zu optimieren.

Zusammenfassung

Wenn du die inloopo Börsenampel nutzt, schlägst du langfristig den Markt, da:

du in Phasen steigender Börsen investiert bist.

du bei größeren Marktkorrekturen oder vor einem Crash nicht investiert bist (100 % Cash Quote). So schützt du dein Kapital.

der Zinseszinseffekt eine wunderbare Outperformance zum Vergleichsmarkt entstehen lässt.

Das System ist für jeden mit sehr wenig Zeitaufwand umsetzbar und es funktioniert mit jeder Kontogröße.

Wenn du weitere Fragen oder Anregungen hast, schreib mir gerne eine E-Mail an info@inloopo.com. Ich freue mich auf deine Rückmeldung.

P.S. Eine Übersicht über alle inloopo Börsenampel Indikatoren, gibt es unter diesen Satz.